Brand Analytics представляет рейтинг онлайн-ритейлеров, которых наиболее активно обсуждали пользователи в русскоязычных социальных медиа в течение года, с 1 июля 2021 по 30 июня 2022 года.

В рейтинге новый лидер: Ozon впервые обошел AliExpress, получив 1 место и статус “народного” онлайн-ритейлера. Российский тренд поддерживает и Wildberries, стремительно сокращая разрыв с AliExpress. Для сравнения, в аналогичном рейтинге российских онлайн-ритейлеров 2021 года разница в числе упоминаний у компаний составляла 5,4 млн сообщений, сейчас — менее 200 тыс.

Интерес к онлайн-шоппингу в России продолжает расти, несмотря на временное снижение внимания в начале года. Суммарное число упоминаний участников Топ-50 за год выросло почти на 20%, достигнув 31,4 млн.

Интерес к каким ритейлерам и категориям товаров вырос сильнее всего, какие компании покинули Топ-50 и что ждет рынок онлайн-ритейла, рассказываем в нашем исследовании.

Рейтинг российских онлайн-ритейлеров

Ozon (1 место; +1 позиция в рейтинге) вырвался в лидеры, обойдя всех конкурентов. У платформы 7,3 млн упоминаний за год, благодаря чему он занял позицию “самого” маркетплейса страны.

Ozon (1 место; +1 позиция в рейтинге) вырвался в лидеры, обойдя всех конкурентов. У платформы 7,3 млн упоминаний за год, благодаря чему он занял позицию “самого” маркетплейса страны.

Ozon продолжает активно привлекать новых продавцов и покупателей, развивая возможности платформы. Например, в мобильном приложении ритейлера появились Моменты – собственная социальная сеть, где покупатели делятся впечатлениями о товарах, а магазины продвигают свою продукцию.

На фоне активного развития отечественных маркетплейсов, внимание к AliExpress (2;-1) постепенно снижается — количество упоминаний составило 6,8 млн сообщений против 8,8 млн в 2021 году. Проблемы коснулись не только обсуждений: в конце апреля на AliExpress перестала работать оплата покупок зарубежных товаров по картам банков РФ. Хотя в середине мая компания сообщила о восстановлении платежей, пользователи до сих пор испытывают трудности при оформлении заказов.

Wildberries (3) совсем немного не хватило до почетного второго места. Внимание россиян к маркетплейсу выросло почти в 2 раза: 6,6 млн упоминаний против 3,5 млн в 2021 году.

Среди участников рейтинга, кто показал заметный прирост позиций – сервис доставки продуктов Vprok от Перекрестка (10;+13), маркетплейс СберМегаМаркет (9;+10), товары для дома Все Инструменты (30;+10).

Наибольшее число новичков пришлось на модный сегмент: Lichi (21, new), Gloria Jeans (29, new), Zarina (37, new), Befree (49, new). Лидерство сохраняет Lamoda (12, +2), которая поднялась на 2 строчки вверх.

Впервые в рейтинг вошел мебельный маркетплейс Hoff (44; new). Уход IKEA освободил большую нишу на мебельном рынке. В планах компании — расширение ассортимента за счет партнерства с локальными производствами, которые ранее были поставщиками IKEA.

В состав участников вернулись представители категории товары для животных Petshop (34; new) и Бетховен (39; new), которые остались вне топа в 2021 году.

Наибольшее падение в рейтинге у торгового дома стройматериалов Петрович (36; -12). Участники прошлого топа — Адамас и Метро кэш энд кэрри — вовсе покинули рейтинг, оказавшись за пределами Топ-50 наиболее обсуждаемых онлайн-ритейлеров.

Топ-50 онлайн-ритейлеров в социальных медиа, июль 2021 — июнь 2022

| № | +/- | Ритейлер | Категория | Количество упоминаний |

| 1 | +1 | OZON | маркетплейс | 7 298 500 |

| 2 | -1 | AliExpress | маркетплейс | 6 842 800 |

| 3 | Wildberries | маркетплейс | 6 614 700 | |

| 4 | Яндекс.Маркет | маркетплейс | 1 363 200 | |

| 5 | СберМаркет | продуктовый ритейл | 987 400 | |

| 6 | Sima Land | маркетплейс | 839 200 | |

| 7 | Лабиринт | книги | 659 600 | |

| 8 | +2 | Литрес | книги | 538 800 |

| 9 | +10 | Сбер Мега Маркет | маркетплейс | 418 600 |

| 10 | +13 | Vprok | продуктовый ритейл | 359 700 |

| 11 | +1 | Магнит | продуктовый ритейл | 355 300 |

| 12 | +2 | lamoda | мода | 346 500 |

| 13 | +4 | ВкусВиллм | продуктовый ритейл | 331 000 |

| 14 | +4 | М.Видео | техника и электроника | 326 400 |

| 15 | +7 | Пятерочка | продуктовый ритейл | 274 900 |

| 16 | +4 | Эльдорадо | техника и электроника | 261 100 |

| 17 | -2 | Apteka.ru | здоровье | 257 300 |

| 18 | +3 | Ситилинк | техника и электроника | 255 000 |

| 19 | new | KazanExpress | маркетплейс | 211 500 |

| 20 | +6 | Золотое Яблоко | красота | 210 100 |

| 21 | new | Lichi | мода | 194 200 |

| 22 | +6 | Сбер Еаптека | здоровье | 179 300 |

| 23 | +2 | Самокат | продуктовый ритейл | 172 000 |

| 24 | +3 | DNS | техника и электроника | 168 200 |

| 25 | new | Лента | продуктовый ритейл | 154 500 |

| 26 | +5 | Яндекс.Лавка | продуктовый ритейл | 138 800 |

| 27 | +3 | Детский мир | детские товары | 136 300 |

| 28 | +1 | Связной | техника и электроника | 122 400 |

| 29 | new | Gloria Jeans | мода | 121 100 |

| 30 | +10 | Все Инструменты | товары для дома | 118 900 |

| 31 | +1 | Спортмастер | мода | 118 500 |

| 32 | +2 | О'Кей | продуктовый ритейл | 118 100 |

| 33 | +2 | Автодок | авто | 94 400 |

| 34 | new | Petshop | животные | 92 500 |

| 35 | +1 | Аскона | здоровье | 88 100 |

| 36 | -12 | Петрович | товары для дома | 86 600 |

| 37 | new | Zarina | мода | 79 200 |

| 38 | +9 | Л'этуаль | красота | 77 900 |

| 39 | new | Бетховен | животные | 66 800 |

| 40 | +7 | Утконос | продуктовый ритейл | 66 400 |

| 41 | +9 | Onlinetrade | маркетплейс | 64 500 |

| 42 | +4 | Здрав Сити | здоровье | 62 700 |

| 43 | new | Hoff | товары для дома | 59 600 |

| 44 | -3 | Sokolov | ювелирные украшения | 59 300 |

| 45 | Леруа Мерлен | товары для дома | 56 800 | |

| 46 | -2 | My shop | маркетплейс | 54 200 |

| 47 | new | Планета Здоровья | здоровье | 51 000 |

| 48 | new | Exist | авто | 49 400 |

| 49 | new | Befree | мода | 49 300 |

| 50 | -11 | Азбука Вкуса | продуктовый ритейл | 41 200 |

Интерес к сегментам российского e-commerce в соцмедиа

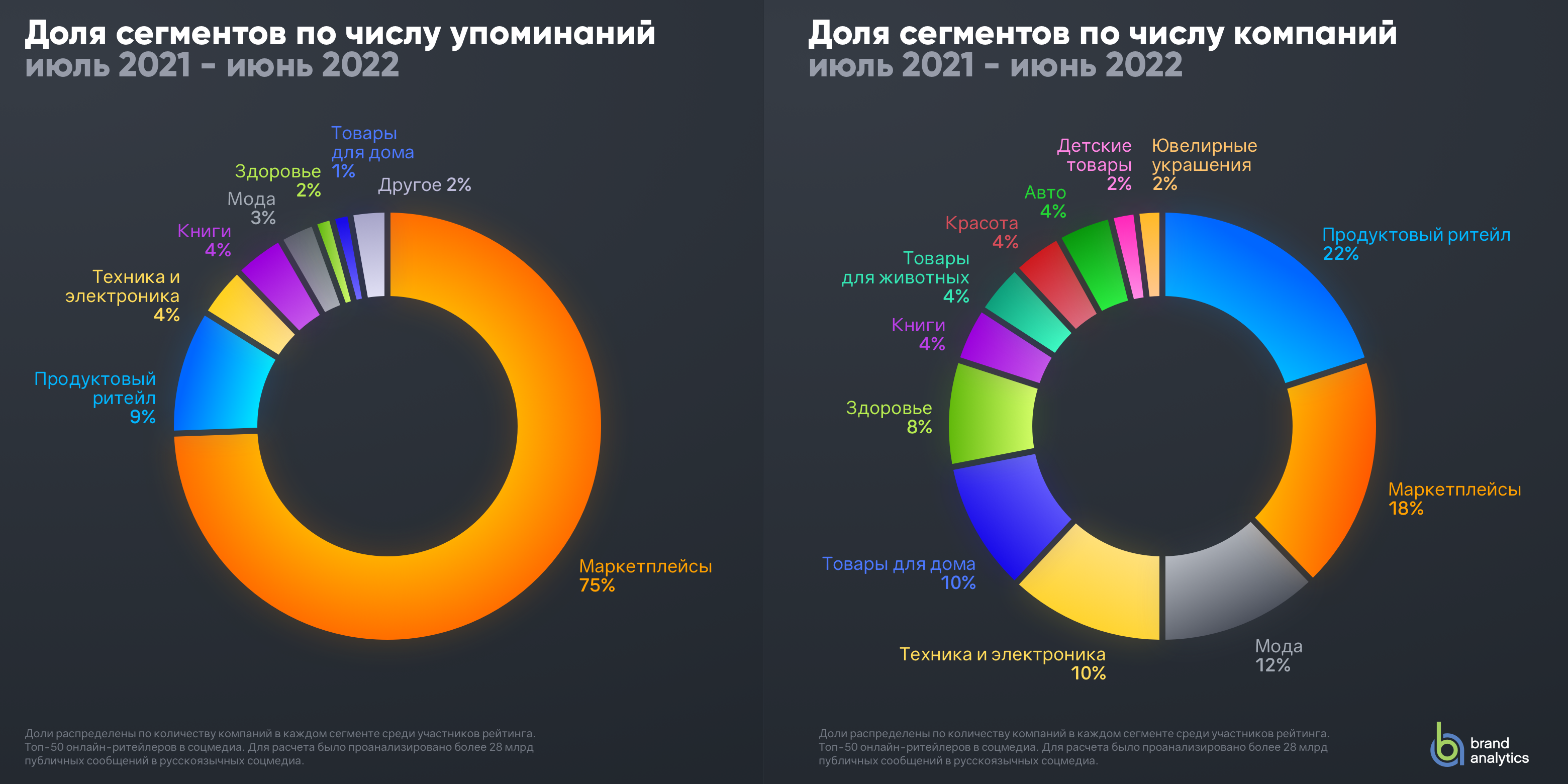

По числу компаний в рейтинге Топ-50 лидирует продуктовый ритейл, доля сегмента составляет 20% (11 компаний). При этом по числу обсуждений у продовольственных ритейлеров всего 9% (2,9 млн сообщений).

Наиболее обсуждаемым сегментом стали маркетплейсы: на 9 компаний приходится 75% всех упоминаний (23,7 млн сообщений). Похожая ситуация у сегмента книг. Доля книжных онлайн-ритейлеров по числу компаний всего 4%, при этом суммарное число сообщений превышает 1,2 млн.

Техника и электроника – один из немногих сегментов, где с 2022 года наблюдается снижение числа обсуждений. Сегмент ювелирных украшений лишился сразу 2 компаний: теперь категорию представляет только один бренд.

Покупка лекарств онлайн остается одним из важных направлений отечественного е-кома: доля сегмента здоровье составляет 8%, а чисто обсуждений превышает 550 тыс. сообщений за год.

Тренды российского e-commerce

Рост обсуждений российского e-commerce продолжается несмотря на глобальные изменения на рынке. Этому способствуют сразу два тренда – пользователи все чаще делают покупки в онлайне, а предметом их покупок все чаще становится российская продукция, успешно замещающая собой продукты ушедших западных брендов.

На графике представлена динамика суммарного числа сообщений с упоминаниями Топ-50 онлайн-ритейлеров, участников рейтинга. После сезонного пика обсуждений в ноябре 2021 года, на который приходятся главные распродажи и бурные обсуждения новогодних подарков, рост сменился падением, в том числе, в период февральских событий. Однако, уже в мае число обсуждений достигло декабрьского уровня и продолжает расти.

На российском рынке появляется все больше отечественных брендов, постепенно замещая международных гигантов. Такая тенденция прослеживается в большинстве сегментов отечественного e-com от продуктового ритейла до мебельных онлайн-магазинов.

Пользователи предпочитают отечественные продукты и технологии: покупают российские продукты на российских онлайн-платформах. Формируется новая потребительская модель онлайн-шоппинга made in Russia.

Как мы считали

Для расчета рейтинга было проанализировано более 28 млрд русскоязычных публичных сообщений в социальных медиа за период 1 июля 2021 года по 30 июня 2022 года. Данные включают сообщения в социальных сетях ВКонтакте, Одноклассники, Instagram* (в том числе упоминания в Stories и Reels, анализ текста на картинках и видеороликах), TikTok, Youtube, Facebook*, Twitter, а также сообщения блогов, форумов, сайтов отзывов, публичных каналов мессенджеров, комментарии к новостным статьям и другие источники соцмедиа.

В рейтинге участвовали онлайн-ритейлеры, которые позволяют сделать покупку и заказать доставку товаров на территорию России, а также имеют русскоязычный интерфейс. Из рейтинга были исключены иностранные компании, которые прекратили деятельность в России или объявили об уходе с российского рынка.

В рамках исследования анализировалась популярность всех компаний, входящих в «Рейтинг ТОП-100 крупнейших интернет-магазинов России», ежегодно публикуемый Data Insight, а также популярность ряда новых игроков отрасли. Компании, предлагающие цифровой мультимедийный контент (музыка, фильмы), в рейтинг не включались.

В рамках исследования рынка e-commerce было проанализировано более сотни компаний, которые были ранжированы по количеству упоминаний в публичных русскоязычных социальных медиа. В категорию маркетплейсов вошли ритейлеры, представляющие широкий ассортимент товаров различных категорий.

При расчете исключались сообщения с упоминаниями компаний в контексте розыгрышей и конкурсов, чтобы минимизировать влияние маркетинговой активности бренда на результаты исследований. Также был исключен весь контент категории 18+.

Для компаний, представленных и в онлайне, и в офлайне, при анализе популярности учитывались только сообщения, имеющие отношение к онлайн-продажам.